投資でのリターンを上げるには、どのファンドやどの銘柄を選んだらいいか、もしくはいつ投資をすればいいのかに焦点があたりがちですが、投資成果というのは投資しているファンドの成績やタイミングよりも、そのファンドを持っている投資家の行動によって決まります。

日本ではあまりこの行動ファイナンスについてのリサーチが進んでいないですが、米国には個人投資家の非合理的な行動を調査している会社がありますので、今回はそのレポートを参考にしながら話を進めていきたいと思います。

市場平均を下回る個人投資家のリターン

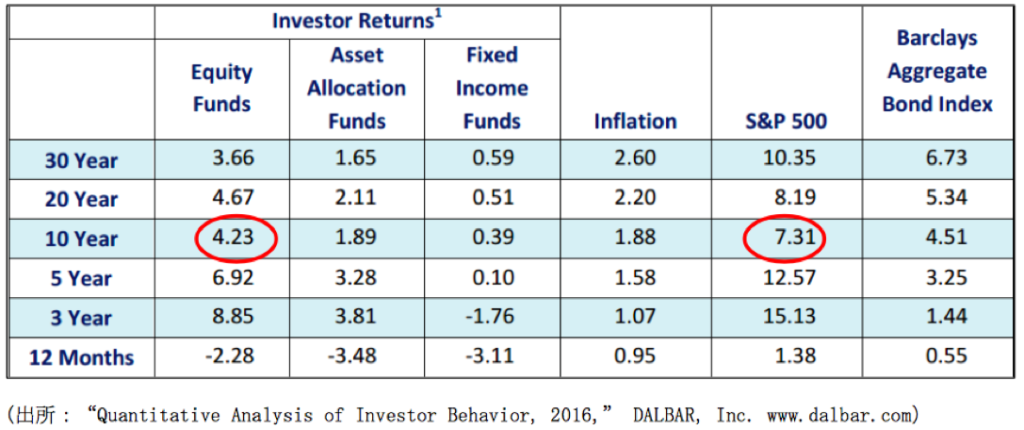

<投資家のリターンVS市場平均リターン>

この表は米国の投資家の平均的な株式ファンド、分散ファンド、債券ファンドのリターンとS&P500(米国の代表的な株価指数)のリターン、債券インデックスのリターンを表しています。

赤い丸で囲っているところが、過去10年間の投資家が株式ファンドで得た平均リターンが4.23%に対して、S&P500は7.31%となり、約3%の年間リターンの差が出ております。その一段上の20年間のリターンで見ると約3.5%も年間リターンでビハインドしていることになります。3.5%の差と言ってもそれほどピンとこないかもしれませんが、20年でみると結構な差になります。例えば10万ドルを20年間4.67%で運用した場合はインフレ調整前で約25万ドルになりますが、これをS&P500の8.19%で運用すれば48万ドルになります。

株が下がると現金を増やし、上がると現金を減らす投資家

株価というのは短期的には投資家心理で動くので、下がっているときに買って、高くなりすぎたときに売った方がいいというのは直感的に分かると思います。

例えば、東京23区内にある駅近の新築ワンルームマンションが1500万円だったら安いと考えると思いますし、逆に3000万円だと高いと思うでしょう。ただそれが投資になると逆の動きをしてしまいます。

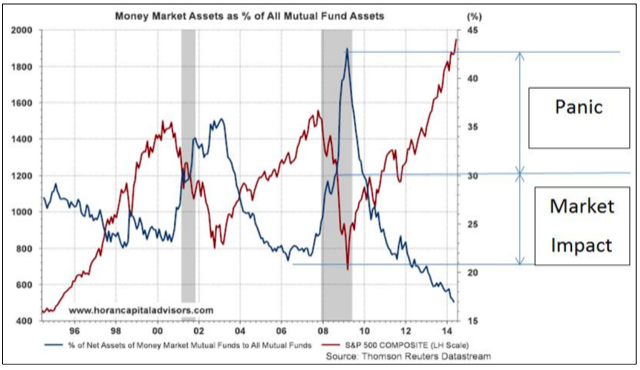

<株価の動きと反比例する投資家の現金比率>

この図は赤の折れ線がS&P500で、青の折れ線がマネーマーケットファンド、つまり投資家の現金比率になります。2000年のITバブル崩壊後に株価は急落しており、その時に投資家はファンドを売却して現金比率を上げています。また2008年のリーマンショックの時には短期間で株価が半分になったこともあり、慌てた投資家が下落の恐怖から一刻も早く逃れるためにパニック売りをし、現金比率を半分ぐらいまで上げていることがわかります。

またリーマンショックの後、株価が上がっていき強気が大勢を占めると、現金比率を一気に下げて投資に回しているのがよく分かります。

投資家のリターンを下げる最大の要因は…?

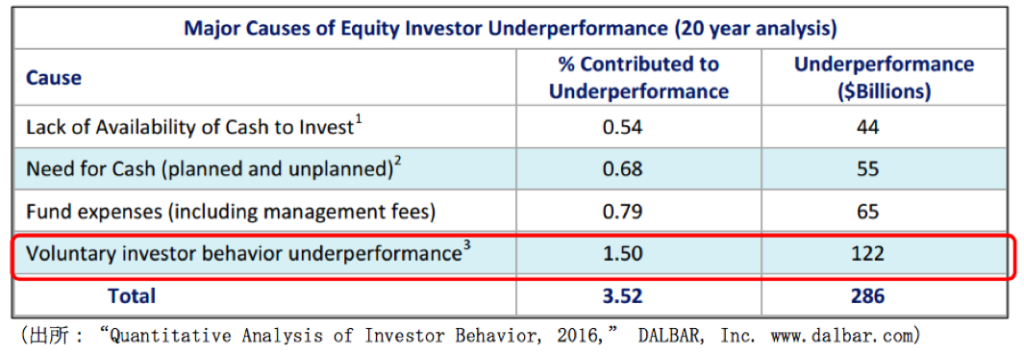

<個人投資家のリターンを下げる主な要因>

この図は20年間でのS&P500インデックスと投資家の平均リターンの差が何に起因しているかを表したものです。一番大きな要因はやはり、投資家の非合理的な行動で、全体の約半分を占めています。

つまり下がっている時の“パニック売り”と上がっている時の“熱狂的な買い”がそのパフォーマンスを下げる大きな原因です。またファンドのコストももちろんリターンを下げる要因になり、その次の原因として途中で現金化してしまうのもリターンを下げます。

これはファイナンシャルプランを立てていないために必要以上に運用にお金を回しているためか、衝動的な出費によって現金が必要になったためです。

繰り返しになりますが、保有ファンドの成績やコストよりも投資家自身の行動が運用リターンを下げてしまっているのです。ぜひ市場平均よりもリターンが出ていない投資家の方はファンドの成績などよりもマーケットに居続けることができたかどうかを振り返ってみてください。

中桐 啓貴(なかぎり ひろき)

FP法人GAIA株式会社 代表取締役社長 ファイナンシャルプランナー

1973年 神戸出身。山一證券を経て、メリルリンチ日本証券で富裕層向け資産運用コンサルタントに従事。留学してMBA取得後、米国型のFP会社を日本に根付かせようと2006年にGAIAを設立。コンセプト「二世代プライベートfp」を掲げ、50~60代の退職世代を中心にライフプランや資産配分を提案、家族契約率は4割に上る。現在、顧問契約者約645名から仲介している預かり資産は260億円を超える。メディアでも多数活躍しており、主著に「損しない投資信託」(朝日新書)があり、累計10万部を超える。

GAIAについて

GAIAでは、経験豊富なアドバイザーが多数在籍しており、全米のお金の専門家が集まるカンファレンスに毎年参加しております。

GAIAは「会社の利益よりお客様の利益を優先します」を信念とし、お客様の資産残高が増えることが自社の収益につながる透明性が高いフィーベースのビジネスモデルを実現しています。

お客様と同じ方向を向いて、お一人おひとりの資産運用の目的を明確にしながら長期的な資産運用を伴走いたします。

どんな疑問やご不安でも、まずはお気軽にご相談ください。