リタイアを身近に感じる年代に入ると、老後の生活をどうするか、老後の資産は十分かなどを考える機会が増えてきます。自分に適した資産運用やポートフォリオを検討している人もいることでしょう。

この記事では、資産運用に不可欠なポートフォリオについて正しい知識を解説します。資産運用でどうポートフォリオを活用していくべきかを理解できるため、ぜひ参考にしてください。

目次

50代から資産運用を行う強み

50代から資産運用を行う強みはいくつかあります。50代では一定額の貯蓄がある人も多いため、貯蓄の一部を資産運用に活用する余裕があります。仮に預金が少ない場合でも、すでに子どもが巣立っていれば、それまで発生していた教育費の分を預金に回すことが可能です。

職場では、多くはまだ現役であるため、長期の資産運用をスタートするには決して遅くはない年齢といえます。老後に向けた資産づくりのチャンスは十分にあるでしょう。

ポートフォリオとは

本題に入る前に、そもそも資産運用におけるポートフォリオにはどのような意味があるのかを解説します。

分散投資とは?ポートフォリオを理解するために

ポートフォリオについて理解を深める前に、まず分散投資とは何かを理解する必要があります。

投資には、変動や揺れ幅、ブレなどとも呼ばれる「リスク」が伴いますが、分散投資は、リスクを少しでも低減させるのに有効な投資法の1つです。

分散投資では、より安全な資産運用が可能です。分散投資には、「資産・銘柄」「地域」「時間」の3つを軸とした考え方があります。投資先を1つの商品に集中するより、これら3つの軸に分散させるほうが、リスクをより低減できます。

ポートフォリオとは

ポートフォリオとは、分散投資を活用するうえで不可欠な「金融資産の組み合わせ」のことを言います。

金融商品には株式や債券などさまざまな種類があり、経済情勢の変化などに応じてそれぞれ異なる動きを示します。

特徴が異なる複数の金融商品を組み合わせて、自分に適したポートフォリオを作成することによって、おのずと分散投資が活用され、リスクが低減された資産運用が実現します。

ポートフォリオを活用すれば、特定の商品や同じ業種の銘柄への偏りをなくし、バランスよく分散投資が実行できます。

アセットアロケーションとは

アセットには「資産」、アロケーションには「配分」という意味があります。

ポートフォリオを構成する金融資産には、現預金や国内株式、海外株式、国内債券、外国債券などさまざまなタイプがあります。

アセットアロケーションとは文字どおり、各資産をどのような割合で投資するのかを決めることです。

アセットアロケーションの活用を通じて、投資する商品や金額の組み合わせ、数量を検討し、可能な限りリスクを低減させることで、最大限の収益を得ることが可能です。

ポートフォリオ作成に必要なこと

どのようなポートフォリオが自分に適しているかは、投資目標や運用目的、ライフプランに応じて異なります。

実際にポートフォリオを作成する際は、まず必要な事柄を箇条書きで書き出します。具体的には、最初の投資可能な金額や毎月の積立可能な金額、投資目標達成までに要する期間、許容できるリスクの範囲内で得られる想定利回り(リターン)などが挙げられます。

次に、書き出した項目を元に、どのようなタイプの金融商品にどのような割合で投資するか、バランスを考えていきます。

※本コラムで使用しているポートフォリオとは、「金融資産の組み合わせ」だけでなく「資産配分」の意味を含んでいます。

自分に合った保険・資産運用を検討中の方はこちら

無料でプロに相談する

ポートフォリオの実例

ポートフォリオにはどのような組み合わせがあるかを知るために、いくつか実例を挙げて解説します。

GPIFとは

GPIFとは、Government Pension Investment Fundの略語で、正式な名称は「年金積立金管理運用独立行政法人」です。

GPIFは年金積立金を管理・資産運用している公的な機関です。

国民が納めた年金保険料のうち年金として支給されなかった分などを、年金積立金として次世代に支払う年金資産を増やすために運用することが、GPIFの主な活動目的です。

GPIFもまた、年金積立金の運用に、次のような独自のポートフォリオを作成しています。

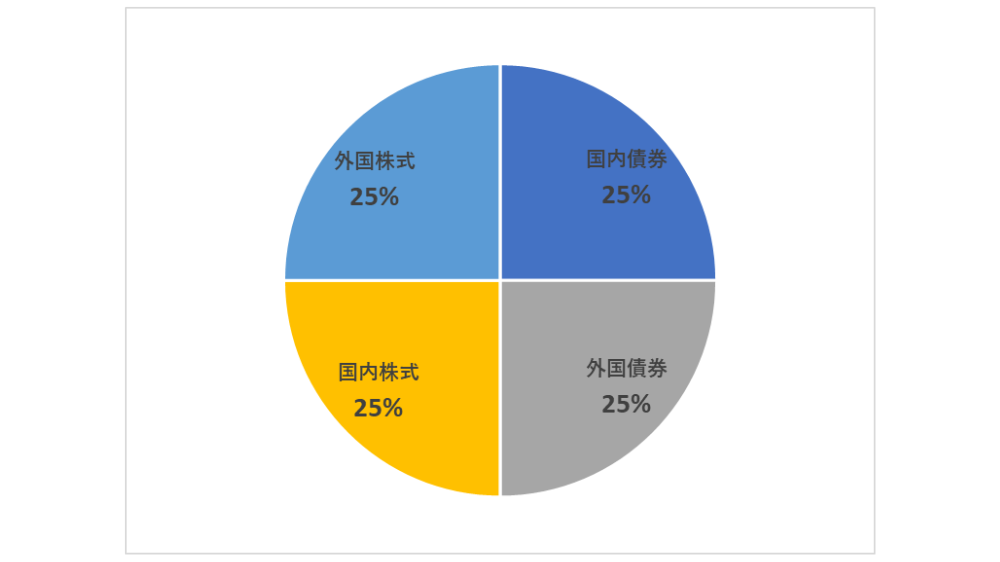

GPIFのポートフォリオ

GPIFでは、一度ポートフォリオの基本的な構成を作成したら、長期にわたり維持するほうがより効率的かつ高収益な運用につながるという考えに基づいて、年金積立運用を行っています。

2020年4月より適用されているポートフォリオの資産構成割合は、次のとおりです。

- ・国内債券:25%

- ・外国債券:25%

- ・国内株式:25%

- ・外国株式:25%

詳細は以下をご参照ください。

参考:年金積立金管理運用独立行政法人(GPIF)基本ポートフォリオの変更について

目的別の参考ポートフォリオ

参考までに、投資の目的別にどのようなポートフォリオがあるかを紹介します。

以下の情報は目的別のポートフォリオの一例であり、あくまで参考としてご紹介している情報です。

相場の環境によっては、目的どおりのポートフォリオとはならない場合もあるため、あらかじめご承知おきください。

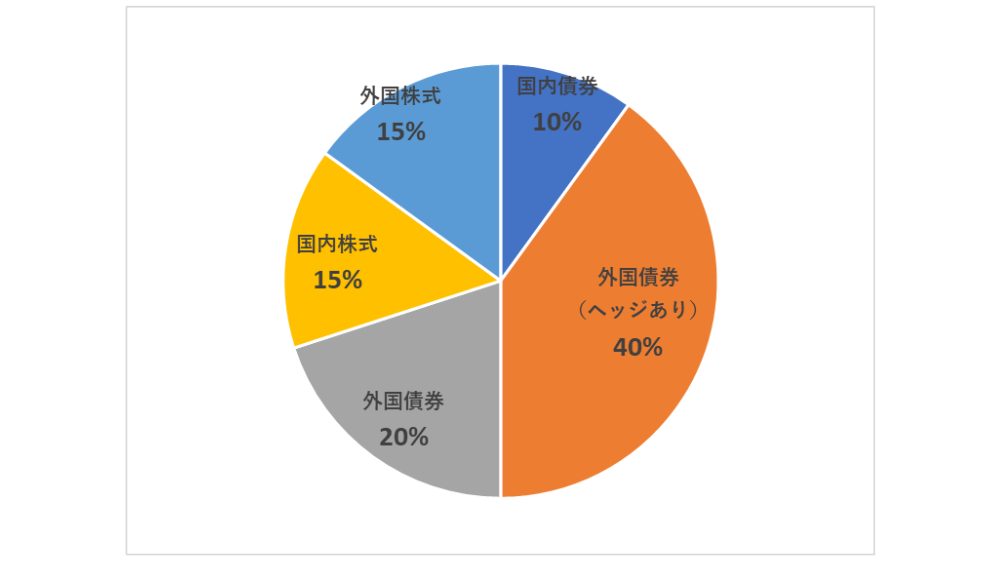

リスクを抑えて安全に資産運用する

極力リスクを抑えて安全に資産運用したい人には、債券を多めに組み込んだポートフォリオが適しています。

ただし現在の国内債券は利回りが極めて低いため商品によってはコスト負けしてしまいます。

相場環境に応じて外国債券のヘッジありを検討してもよいでしょう。

- ・国内債券:10%

- ・外国債券(ヘッジあり):40%

- ・外国債券:20%

- ・国内株式:15%

- ・外国株式:15%

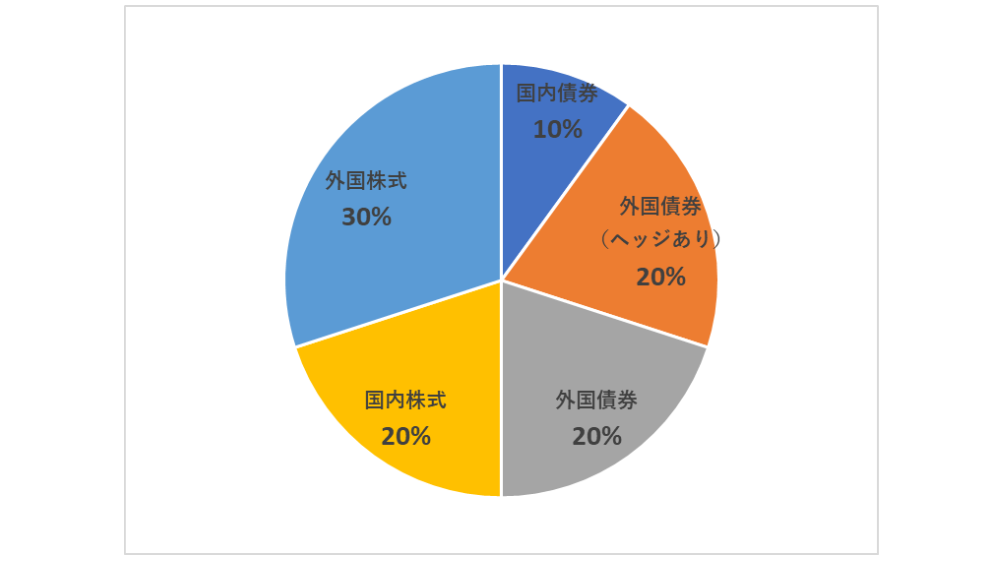

リスクも気にしながらリターンも狙う

一般に債券と株式では株式の方がリスクもリターンも大きくなります。

そのため安全性のみでなくリターンも狙う場合は、次のようなポートフォリオが考えられます。

為替の比率もリスクに影響を及ぼしますので、総合的に考えることがポイントです。

- ・国内債券:10%

- ・外国債券(ヘッジあり):20%

- ・外国債券:20%

- ・国内株式:20%

- ・外国株式:30%

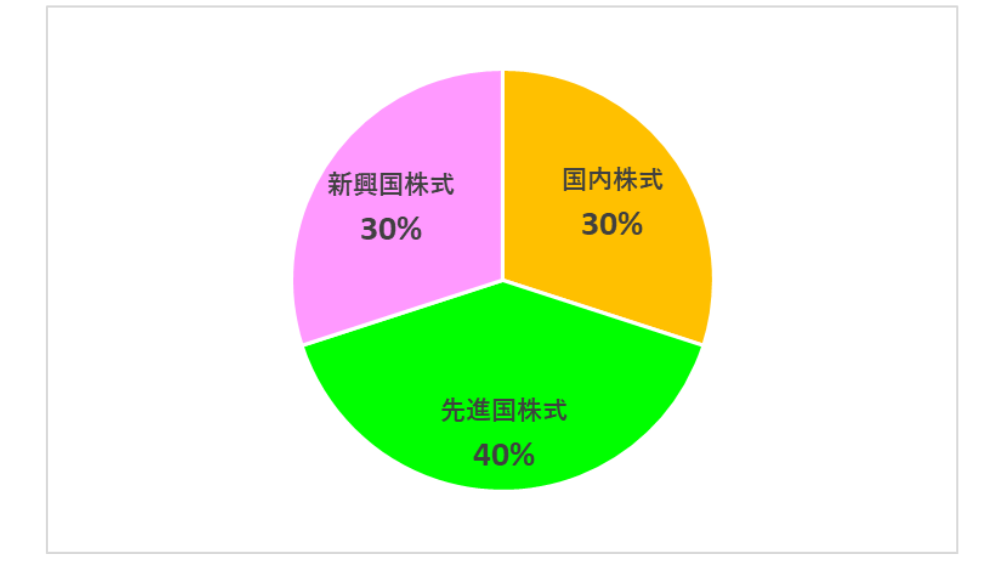

リターンを積極的に狙う

リターンを積極的に狙いたい人には、株式を多く組み込んだポートフォリオが適しています。

株式の割合を増やして、より大きなリターンを狙うポートフォリオです。必然的にリスクは高くなる傾向があります。

- ・国内株式:30%

- ・先進国株式:40%

- ・新興国株式:30%

株式の配分比率の目安

株式と債券を組み合わせてポートフォリオを作成する場合、株式への配分比率はどれくらいにするのが適切か、初心者にも活用しやすい目安をご紹介します。

株式の配分比率

リスク許容度、つまり資産運用にどれだけのリスクを負えるかどうかは、年齢と資産運用の期間により異なります。

株式への配分比率は「株式の割合=100-年齢」の計算式で算出します。算出された値がおおまかな目安です。

例えば、55歳の人が資産運用のためにポートフォリオを作成する場合、「100 – 55 = 45」で、株式への配分比率は「45」となります。

インデックスファンドとは

インデックスは「指標」、ファンドは「投資信託」を意味します。インデックスファンドとは、株価指数などの指標に連動して株価が動く投資信託のことです。

インデックスファンドでは、連動する指標の変動に応じて価格が上下します。

まだ株式投資に慣れておらずどの銘柄に投資したらよいか判断が難しい人や、さほど投資に時間をかける余裕がない人などには、効率的に運用しやすいインデックスファンドが適しています。

ポートフォリオには見直しが必要

長期的に資産運用を行う中では、情勢の変化やライフプランの変更に応じてポートフォリオの見直しを行う必要があります。

どのような状況で見直しが必要か、ポイントを解説します。

相場の変化で変わる資産配分

ポートフォリオは、いったん作成したらそのまま同じものを適用し続けるものではありません。

資産運用を継続する中で、金融商品の価格は時間の経過とともに変動します。

それに伴い、ポートフォリオ作成時に決定した資産配分も変化してしまいます。

崩れてしまった資産配分の比率を当初のポートフォリオどおりに定期的に修正して再配分し、資産運用のリスクを適切に管理することを、「リバランス」と呼びます。

時間の経過で変わるリスク許容度

資産運用の目的やリスク許容度は時間の経過とともに変化します。たとえば、子育て中の30代と子育てが一段落した50代とでは、資産運用の目的も変わります。

また、一般的に年齢が若い人、あるいは収入や資産が多い人のほうが、リスク許容度が高いと判断されます。

そのため、その時点での投資目的やリスク許容度に合わせて、ポートフォリオの資産配分全体を再決定する「リアロケーション」を行う必要があります。

複数のポートフォリオをつくる

教育資金の支払いや老後資金の確保など、資産運用の目的別にポートフォリオを作成する方法もあります。

前述のとおり、リスク許容度は資産運用の目的や期間に応じて変化するため、それぞれのリスク許容度に適したポートフォリオを作成し、リスクを適切にコントロールして効率的な資産運用を図るのが賢明です。

資産運用を行う必要性と考え方

そもそも、なぜ資産運用を行う必要があるのか、どのような考え方で取り組むべきなのでしょうか。

資産運用を行う必要性

日本には、国民年金と厚生年金という2つの公的年金制度があるものの、年金支給額は年々減少傾向にあります。

少子高齢化がさらに深刻化する中で、公的年金や企業の退職金制度のみでは、老後資金のすべてを完全にカバーするのは困難です。

足りない分は自助努力で補う必要があるため、老後に必要な金額を算出した上で、具体的な資産運用への一歩を踏み出すのが肝心です。

資産運用を行うためのプロセス

老後の資金確保には、もちろん貯蓄も重要ですが、資産運用のほうがたとえ少ない元手でも効率的に資金を増やせます。

投資の基本を成すのが、長期・積立・分散の3つです。

1つに固定せず複数の商品に投資してリスクを分散しつつ、長期にわたる積立投資の継続を通じて、賢く効率的に資金を増やしていくことが可能です。

資産運用を相談できる場所

資産運用について疑問がある場合や助言を得たい場合、どのような相談先があるかを紹介します。

無料のセミナー、相談会

金融商品の種類による違いはあるものの、投資にはそれなりのリスクが伴います。

素人判断で投資に手を出して、万が一大きな負債を負う結果となってしまっては元も子もありません。

初心者向けに実施されているセミナーや相談会は、「そもそも金融商品とは何か」など、資産運用に関する基礎知識を得る上で格好の場です。

無料開催のため参加のハードルも低く、専門家に相談する機会も得られます。

直接専門家に相談

株式や投資信託、不動産などの具体的な資産運用に興味があるなら、専門家に相談してみるのも1つの手です。

相談先としては、お金にまつわる総合的なアドバイスができる「IFA」はいかがでしょうか。

IFAとは「独立系ファイナンシャル・アドバイザー」の略語です。

特定の金融機関や証券会社に所属せず、中立的な立場から相談に応じ、お客さまに最適な資産運用を提案してくれます。

転勤の心配もないため、長期的な相談先としても頼りになります。

リタイア前後は自分のことだけではなく、親や子どものことなども含め、課題が複雑化する傾向があります。

総合的にサポートしてくれる相談先があれば、より大きな安心が得られます。

まとめ

十分な老後資金を確保するうえで投資は効率的な方法です。

リタイア前後は、資産運用のポートフォリオを見直す重要なタイミングであるといえます。

適切な知識を身につけて、自分に合ったポートフォリオを組んでおきたいものです。

IFA業界の先駆者であるGAIAは、従来の資産運用サービスで発生していた多額の固定手数料を廃し、お客さまの資産額に合わせて適正な報酬でサポートを行うフィーベースの考え方に基づいて、サービスを提供しています。

コスト面だけでなく、「会社の利益よりお客さまの利益を優先する」という信条の実践を通じて、高い信頼と評価を頂いています。

資産運用に興味のある方は、ぜひお気軽にご相談ください。

【監修者】

GAIA株式会社

IFA事業部 事業部長

川越 一輝

初回のご相談は無料です。対面でもオンラインでも、ぜひお気軽にご相談ください。

GAIAについて

資産運用や資産形成についてお悩み・不安があれば、お金の専門家に相談してみませんか?

GAIAでは、お客様お一人おひとり異なる資産運用の目的や価値観を共有しながら、長期的な視点でアドバイスやご提案を行っています。また、退職前後の方に向けては「増えたら使う」ではなく、「今」心豊かに過ごしていただくための資産活用を大切にしています。

GAIAは「会社の利益よりお客様の利益を優先します」を信念とし、お客様の資産残高が増えることが自社の収益につながる透明性が高いフィーベースのビジネスモデルを実現しています。

お客様と同じ方向を向いて、長期的な資産運用を伴走いたします。

どんな疑問やご不安でも、まずはお気軽にご相談ください。