(写真=calcassa/Shutterstock.com)10月中旬から世界の株価が急落する局面が何度か訪れています。急な株価の下落でヒヤリとした方や高値の時に売っておけば良かったと後悔している方もいらっしゃるかもしれません。

ただ、安値の時に買い、高値になったら売る。そして価格が下落したらまた買い戻すなんていう芸当は、残念ながら資産運用のプロでも行うのが難しいのが実情です。

将来のことを正確に予想することは資産運用のプロでも不可能ですが、一方で運用のプロは相場の下落に対して決して無防備でいるわけでもありません。

今回は、「未来を予測する」という、当たるか外れるか不確実な方法ではなく、確実に行うことができる下落相場への備えの方法をご紹介いたします。

その対処法の一つが今回ご紹介する「リバランス」という方法です。

予測は不要!?下落後にもできる対処法

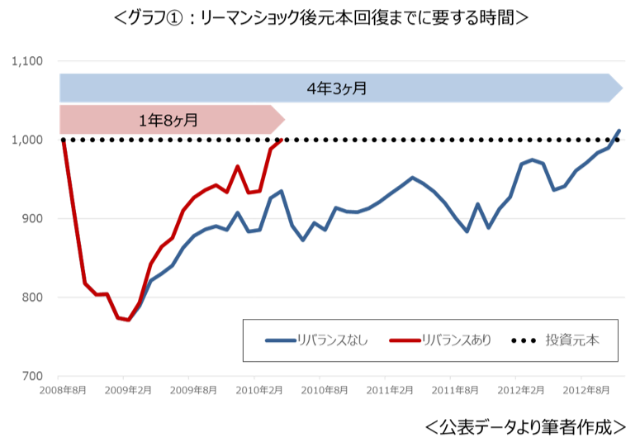

下記のグラフ①はリーマンショックが発生する直前の2008年8月から、世界の株式と債券(為替ヘッジあり)を半分ずつ保有した際定期的にリバランスをしたものと、しなかったものが元本まで戻るのにどれくらいの時間を要したのかを表しています。

赤いグラフの定期的にリバランスしたものは1年8ヶ月で元本を回復しており、青いグラフのリバランスをしなかったものは元本回復までに4年3ヶ月の時間を要しています。つまり、このケースでは、定期的にリバランスをすることで、元本回復する時間を半分まで短縮できたことが分かります。

つまり、値下がりしてしまったことをただ嘆くのではなく、値下がり後にできる対処法をしっかり実行しておくことで元本の回復を早めることができると言えそうです。

リバランスとはなにか?

では、「リバランス」とはいったいどのような方法なのでしょうか。

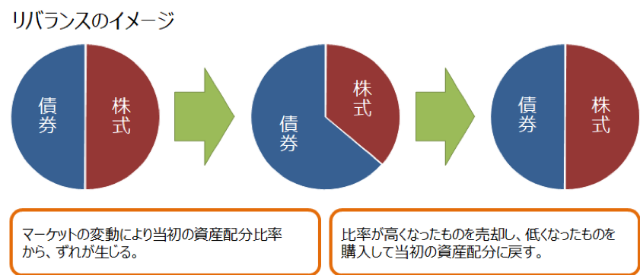

先程のケースのように世界の株式と債券を半分ずつ保有している状態をイメージしてください。

株式と債券は異なる動きをし、今回のような株式相場の下落やリーマンショックの時ですら、債券の価格というのはそこまで下落することはありません。むしろ株式が下落した時には、債券は値上がりすることもあります。

すると、当初半分ずつだった株と債券の比率は、値下がりしていない債券の比率が多くなり、値下がりしてしまった株式の比率が少なくなります。

これを当初決めた比率に戻すことを「リバランス」と言います。

リバランスをすると値上がりしたもの(値下がりしなかったもの)を売却し、値下がりしたものを購入することになりますので、相対的に割高なものを売り、割安なものを購入することになります。

上記のケースでも、値段が下がらなかった債券を売り、大幅に値下がりをした株式を割安な価格で購入することができており、そのことがその後の回復のスピードを早めることにつながっています。

しかも、このリバランスの効果は下落した際の元本回復を早めるだけではありません。

リバランスのもう一つの効果

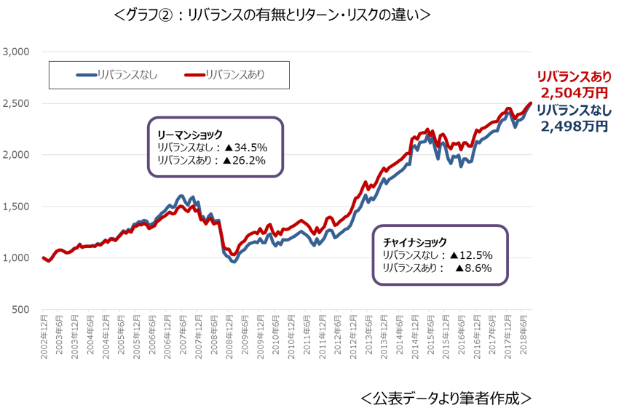

下記のグラフ②は先程のケースと同じように世界の株式と債券(為替ヘッジあり)を半分ずつ保有して、定期的にリバランスをしたケースとしていないケースの比較となります。

いかがでしょうか。

リターンについては、リバランスをしたケースとしなかったケースで比べても大きな違いがないことが分かります。

一方で、リスクについては少し状況が異なるようです。

例えばリーマンショックの際は、リバランスをしなかったケースに比べてリバランスをしたケースでは8%以上下落を抑えられていることが分かります。また、2015年のチャイナショックでも4%程度の差がついていることが分かります。

皆さんは長期的に同じくらいのリターンが望める投資対象で、リスクが大きいものと小さいものがあったとしたらどちらに投資をしたいでしょうか。これは言うまでもありませんよね。

定期的にリバランスをすることで、同様のリターンを得るために取るべきリスクが小さくて済みます。つまり、効率の良い投資ができているということです。

ただ、実際にリバランスを自分で行うのは意外と難しいです。

まず、どの資産をいくら分売っていくら分買うという計算や、ファンドごとに細かく注文を出さなければならないため、手間がかかります。

そして、それ以上に今回のように株式相場が急落した時に値下がりしたものを購入するという決定を下すことが感情的に難しいためです。

なるべく手間をかけたくないという方や、感情に左右されずに最適な運用を行い続けたいという方は自動リバランス機能が付いたものを選択するのも一つの方法です。

下がってしまったからと言って諦めるのではなく、下がってしまった後からでもできる対処法をしっかり行うことで、傷の治りは早くなり、その後の資産の成長も望むことができます。

皆さんも資産の管理にリバランスを取り入れてみてはいかがでしょうか。

GAIAについて

資産運用や資産形成についてお悩み・不安があれば、お金の専門家に相談してみませんか?

GAIAでは、お客様お一人おひとり異なる資産運用の目的や価値観を共有しながら、長期的な視点でアドバイスやご提案を行っています。また、退職前後の方に向けては「増えたら使う」ではなく、「今」心豊かに過ごしていただくための資産活用を大切にしています。

GAIAは「会社の利益よりお客様の利益を優先します」を信念とし、お客様の資産残高が増えることが自社の収益につながる透明性が高いフィーベースのビジネスモデルを実現しています。

お客様と同じ方向を向いて、長期的な資産運用を伴走いたします。

どんな疑問やご不安でも、まずはお気軽にご相談ください。