目次

銀行で相次ぐ仕組債の販売停止

メディアの報道では、最近、主要銀行での仕組債の販売停止が相次いでいます。仕組債とは、文字通り何かしらの仕組みによって、通常(国債や定期預金など)よりも高い金利を獲得することを目的としたものです。例えば、ある特定の株(内外の上場企業など)が一定の価格を下回らなければ、高い金利を受け取れますが、下回った場合には、その株を受け取ることになるという条件がついているもの等があります。注意したいのは、国債などよりは高い金利ですが、付加されている条件に見合った金利であるかどうかという点です。

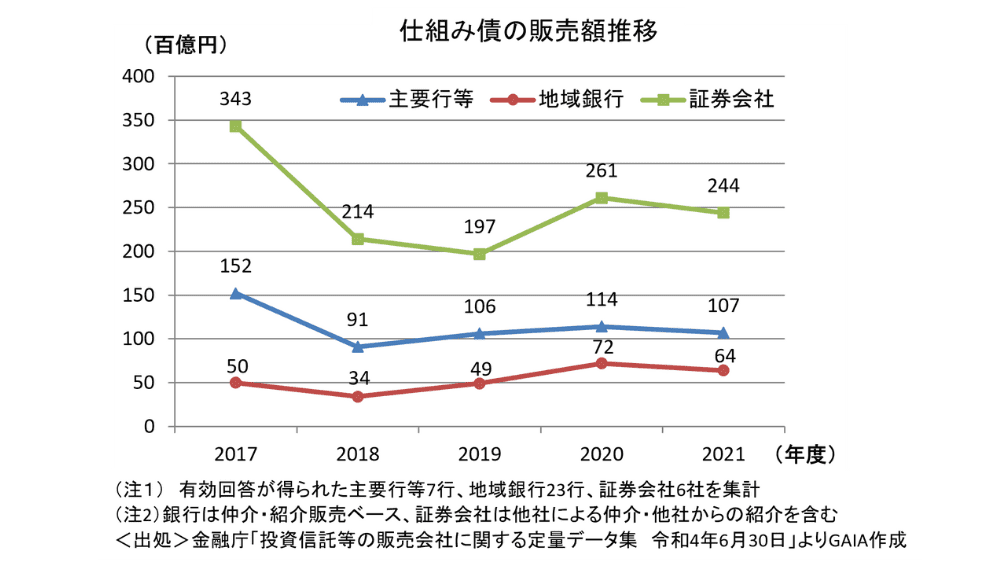

以下のグラフは2022年6月に公表された金融庁の「投資信託等の販売会社に関する定量データ集」ですが、多くの金融機関が数百億円規模の仕組債を販売してきました。昨今では、株価の下落などにより、仕組債が現物株で返還されたことなどから問題視されています。

問題視されていますが、仕組債は、昔から存在していたものであり、目新しいものではありません。金融機関に「顧客本位」が求められる中で、必ずしも仕組債に適しているとは言えない投資家に仕組債の販売を続ける、中には販売を加速させている事業者もあり、そのモラルが問われていると思います。

ただし、投資家側にも問題がなかったとは言い切れません。現物株で戻ってくるなどのリスクが分かっていて投資をしたのであれば、残念な結果になったとしても、その投資には問題ないと思います。しかし、金融機関に十分な説明がなかったとはいえ、分からないものに投資をしたのであれば、投資家側の姿勢にも問題があったと言えるのではないでしょうか。

なぜ投資家は過ちを繰り返してしまうのか?

過去を遡れば、実は同じような問題がこれまでにも存在していたことに気づきかされます。直近では、原資を分配金として払い戻す(いわゆるタコ足配当)毎月分配型投信が問題となりました。もちろん、金融機関側の説明不足も否めませんが、だからといって投資家側に問題がなかったとは言い切れません。

その後も毎月分配型投信は様々なタイプが販売されており、一定のニーズがあることがうかがえます。これは、現役時代のように毎月一定の収入が入ることがなくなった、退職後の投資家のニーズが牽引していると考えられるでしょう。その背景には、主に以下のような点があげられます。※当社に新規に相談に来られる方の主な特徴から抽出

1. 投資経験が少ない

退職時に退職金が入ってくるのは分かっていても、事前に十分な準備ができる人はそこまで多くはないようです。晩婚化などにより、教育費負担などが退職間近までかかることなども、十分な準備ができない一因かもしれません。相続資産についても、実際に相続して初めて運用開始となることが多いため、事前準備は難しいのかもしれません。

2. 収入が(大幅に)減少している

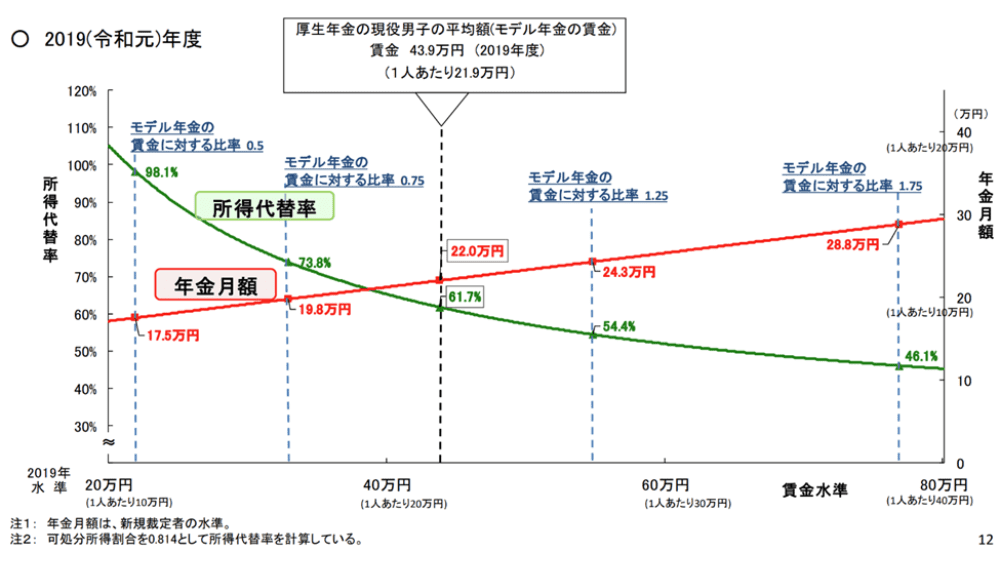

厚生労働省の「2019年 財政検証結果のポイント」によると、現在61.7%である所得代替率(夫婦世帯の公的年金が現役男子の平均手取り額の何割に当たるかを示すもの)は、将来50%程度になると試算されております。

かつて2,000万円問題等が話題になったこともあり、老後資金の必要額について様々な見解があります。何よりも、退職直後にこれまで得ていた収入(給与)がなくなることが、精神的な不安になっているようです。

3. 運用できる期間が短いと考えている

「どれだけ長生きできるか分からないから、短期間で大きな運用成果が欲しい」という声も聞きます。確かに、退職前後の方が20代・30代の方と同じような投資期間を設定するのは現実的に難しいでしょう。それでも、10~20年程度の投資期間を設定することは十分可能です。次世代につなぐ資金であれば、より長期での投資期間を設定することもできます。人生100年時代と言われる現在において、特別な理由がなければ、長生きする可能性を排除することは合理的な判断ではないと言えます。

これらの背景から投資家は不安を感じ、上述の仕組債の名目上の高い利回りが魅力的に感じられ、よく分からないけれども投資してしまう、という問題を誘発しているものと考えられます。

自分に合った保険・資産運用を検討中の方はこちら

無料でプロに相談する

資産運用をする上で避けるべき3つのポイント

上記のような投資家を取り巻く背景は、排除することは難しいものと思われます。では、どうしたらいいのでしょうか。特に退職金は金額の大きさもさることながら、それ以上に、これまで働いてきた自身の努力の結晶とも言えるものです。ぜひ慎重に運用していただきたいと思います。以下に、資産運用を行う上で避けるべきだと考える点を3つあげましたので、ぜひ参考にしてください。

1. 無精をしない

資産運用に限らず金融取引全般に言えることですが、様々な専門用語に直面することや、分かりづらい説明を受けることがあると思います。詳細な説明を聞くことが非常に面倒だと思われることもあるでしょう。金融機関は将来について断定的な発言をすることができないため、どうしても曖昧な言い方になりがちです。面倒でも、理解できるまでしっかり説明を聞くことが、「こんなはずではなかった」という結果を回避するには重要なことです。しっかり説明してくれる金融機関やアドバイザーでなければ、信用はできないのではないでしょうか。「あなたを信頼しているからお任せする」は慎むべきです。

2. 非常識なことを信頼しない

「あなただけの特典です」と言われたら、多くの人が「それには、何かしらの理由がある」と受け止めると思います。資産運用においても同様であり、定期預金よりも高い金利が得られるのであれば、それには理由があるはずです。元本割れなどの何かしらの事情を引き受けるから、それに見合った成果が得られるのではないでしょうか。

「この投資信託の運用担当者は優秀であり、リーマンショックのようなことが起きても、大きなマイナスにならない」と言われたら、そうかも知れないと思うかもしれません。「大きなマイナスにならない」のは、運用担当者が優秀なこと以外にも何かしらの理由があるのが一般的な常識だと思います。金融機関と個人投資家には情報量に差があると言われていますが、資産運用が一般的な常識から大きく乖離することはほぼあり得ないと言っても過言ではありません。資産運用では「フリーランチ(タダ飯)はない」と言いますが、大雑把に言えば「美味しい話はほとんどない」ということです。

3. ひとりで資産運用を行わない

「初志貫徹」は難しいからこそ、大切だと言われるのだと思います。資産運用においては、株価などの変動により資産価値は日々変動することから、様々な「誘惑」や「不安」に直面します。ひとりで資産運用をしていると、感情に流されやすくなってしまいます。そうした時に、自身を冷静にしてくれる人がいると、一時の感情に流され、不適切な投資行動を取ることを回避できます。家族でもいいと思いますが、客観的に話を聞いてくれる第3者が、より有効と言えるでしょう。

資産運用がうまくいかない人はリスクの取り方に問題がある

次に意識していただきたいことは、リスクの取り方です。先の仕組債においても、自身に合ったリスクを取っていなかった結果、問題が生じたとも言えます。退職金運用に限らず、資産運用で期待しているような結果が出ないと考えている人の多くが、リスクの取り方に問題があるようです。

極端に慎重な人が、元本割れとなるリスクを排除しようとするあまり、株式などのリスク資産への投資が少なく、株式市場が上昇しているのに、自分の投資資産はあまり上昇しないというケースが見られます。また、リスクを抑制して元本割れを回避しようとしたのに、元本割れとなり、不安になってしまう人もいます。

逆に、積極的にリスクを取った結果、株式市場が下落した時に、思っていた以上に資産価値が減少してしまった、投資を続けていいのだろうか、と悩んでしまうという方もいます。資産価値が低下する可能性があることを理解はしていたけれども、実際に下落すると不安になってしまった、という人も少なからずいるでしょう。

リスクの大きさの問題であれば、投資している資産の見直しをすればよく、それほど深刻に考えることではありません。

しかし、投機的なリスクの取り方をしている場合には、根本的に修正すべきでしょう。投機的なリスクの取り方とは、投資タイミングや個別株式に偏り、頻繁に売買を繰り返すような投資行動を言います。

投機的なリスクの取り方をしていると、上手く行った時には大きな成果が獲得できる一方、大きなマイナスになることもあります。何よりも、次に何に投資するのか、というアイディアが枯渇して、長く続けられないことになりがちです。投資タイミングや個別株を推奨している情報も多いので、違和感を持つ人もいると思いますが、そうした情報を入手した時点では、既に金融市場は変動しており、効果を期待することは難しいと言えます。

資産運用で最も大切なことは「時間を味方につけること」、言い換えれば「複利の効果」でしょう。

退職金運用はビジネスを立ち上げることと同じ

「やはり面倒そうだ」と感じている方も多いかもしれません。一つの捉え方の観点として、退職金運用は新しくビジネスを立ち上げることと同じであると、考えてみてはいかがでしょうか。

ビジネスを立ち上げるのであれば、5年・10年、或いは、半永久的に続けられるような仕組みが必要です。そのような仕組みがあれば、信頼性の低い提案を採用する危険も低下します。目的・目標を定め、その実現のために合理的に利益を獲得する仕組みを熟考し、ビジネス・パートナーを必要とし、多少面倒なことでも、根気よく対応することができると思います。

しっかりとした事業計画が策定できてはじめて、その目標を達成するための退職金運用が実現できると思います。現状だけではなく将来起こり得ることを認識し、5年後・10年後を数値化・見える化できている計画ほど、達成できる確率が高まりますので、家族など、多くの人に計画をチェックしてもらうのもいいでしょう。

苦労して策定した事業計画ではありますが、時間の経過に伴う環境の変化には柔軟に対応する必要もありますので、定期的なチェックも欠かせません。

お金(資産)のヒストリーにもとづいた退職金運用

資産運用にそこまで手間暇をかける必要があるのかと、思うかもしれません。確かに、退職後の生活において、毎日のように多くの時間を資産運用にかけることは、健全ではなく、長続きすることではないと思います。一日中パソコンに張り付いているような資産運用が良いとは思えません。一方で、「ほったらかし」が良いとも思えません。一つ言えることは、自身の資産運用が計画から乖離していないか、定期的に確認するべきだということです。

通常、資産は一朝一夕に形成されるものではなく、とりわけ退職金は30年、40年と長期間働き続けて手に入れたものであり、新入社員のときからの長期間に渡る努力の結晶、様々な想いの結晶だと言えます。果たして、そうした資産を十分に理解もしない商品に投資することができるのでしょうか。その資産運用は過去の自分に恥じない運用でしょうか。

資産の重み・歴史を十分に意識していればこそ、慎重を期しながらも、長期化している退職後の生活をより充実させるための、前向きで、しっかりとした資産運用ができるのだと思います。ぜひ、自身のお金(資産)のヒストリーを大切にした資産運用を行ってください。

執筆者:GAIA 運用企画部

GAIAについて

今ある資産・老後資金など、お金のお悩み・不安などはお金の専門家に相談してみませんか?

GAIAは「会社の利益よりお客様の利益を優先します」を信念とし、お客様の資産残高が増えることが自社の収益につながる透明性が高いフィーベースのビジネスモデルを実現しています。

IFA業界の先駆者として、お客様と同じ方向を向いて、お一人おひとりの資産運用の目的を明確にしながら長期的な資産運用を伴走いたします。

どんな疑問やご不安でも、まずはお気軽にご相談ください。