認知症などで財産の管理ができなくなった場合、財産が凍結されてしまうリスクがあります。

自身の問題だけでなく、親の認知症が心配なケースもあるでしょう。

財産の凍結を防止する手段として、近年注目されているのが、家族信託の活用です。

この記事では、家族信託とは何か、メリットやデメリットについて解説します。成年後見制度との違いなども紹介するため、ぜひ参考にしてください。

目次

家族信託とは

家族信託とは、信頼できる家族に自身が保有している預貯金や不動産、株式といった財産の管理を託す方法です。

家族信託を活用すれば、自身や親が認知症になったり、万が一急死した場合でも、資産が凍結される心配がなく、家族による財産の管理や処分が可能です。

家族信託の手続きは、認知症などになる前に行うため、財産を保有している本人の意思を反映させやすくなっています。

家族信託の仕組みは3者で成り立つ

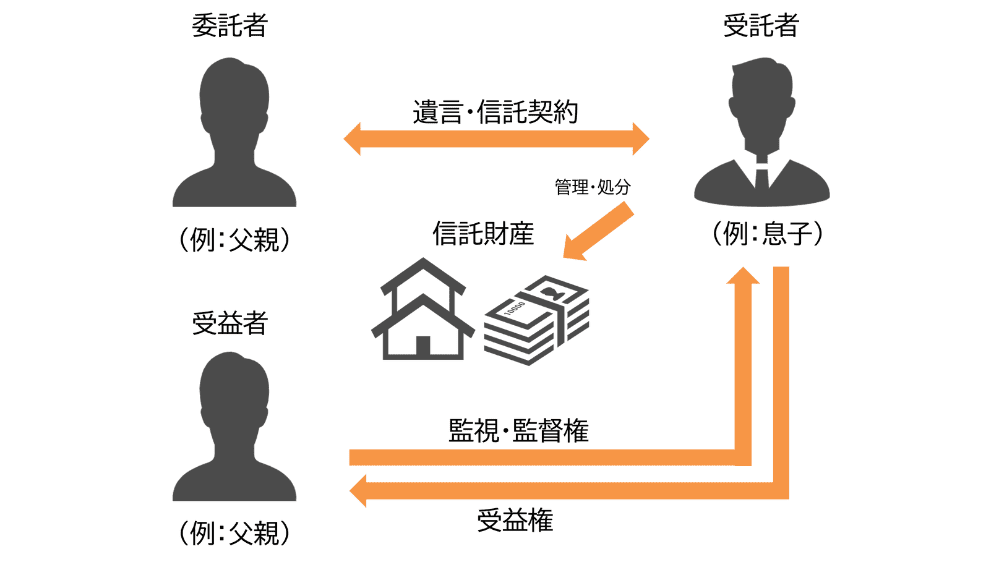

家族信託は、「委託者」「受託者」「受益者」の3者で構成されています。

「委託者」とは、財産の管理を託す側のことです。委託者は財産の管理や処分方法の決定、受託者の選任や解任などの権利があります。

「受託者」とは、委託者から財産の管理を託される側のことです。財産管理についての権利がありますが、善管注意義務などの多くの義務を背負うことになります。

「受益者」とは、財産管理で発生する利益を得る人です。一般的には、受託者=受益者ですが受益者を複数人設定しても構いません。

家族信託を検討するタイミングとは

家族信託は委託者に認知症の兆しがみられ、いよいよ財産管理に不安が出てきてあわてて検討するより、健康かつ判断能力がはっきりしている時期に手続きする方が良いでしょう。

前述したように、家族信託では委託者の希望や意思を反映しやすいというメリットがあります。

家族と相談しながら適切な対処法を選べるよう、財産継承を考え始めたのならなるべく早めに準備を進めることが重要です。

自分に合った保険・資産運用を検討中の方はこちら

無料でプロに相談する

認知症発症後に家族信託の契約はできない

認知症を発症して判断能力が失われている場合、基本的に家族信託の契約はできません。

2020年4月1日に施行された改正民法第3条の2で定められた通り、家族信託の契約時には、契約者が判断能力を有しているかどうかが問われます。

認知症でも家族信託が契約できることもある

認知症を発症していると基本的に家族信託の契約はできないのですが、一口に認知症といっても程度や症状の違いがあるため、例外的に、認知症が軽度の場合は家族信託の契約が可能な場合もあります。

判断は公証人に委ねられますが、契約内容を契約者が理解していると判断されれば、認知症でも家族信託の契約が可能です。

とはいえ健康な状態で契約するよりもトラブルのリスクがあるため、やはり、判断能力が衰える前に手続きすることをおすすめします。

家族信託にかかる費用

家族信託にかかる費用は、人によって異なります。信託する財産の種類や財産の額によって大きく異なるため、一概にいくらとはいえません。

一般的には、信託契約の作成料やコンサルティング料などがかかり、不動産が含まれている場合は登記依頼費用や登録免許税なども必要です。

目安としては以下のような金額になります。

- ・信託契約書の作成料:10万円~

- ・コンサルティング料:30万円~

- ・登記依頼費用:8万円~

- ・登録免許税:不動産価格に0.3~0.4%を乗じた額

認知症対策には成年後見制度も使える

高齢期の財産管理、認知症対策としては、家族信託だけでなく成年後見制度も使えます。

どちらを選ぶべきか悩んでいる家庭も多いかもしれません。

ここでは成年後見制度について詳しく解説します。

成年後見制度とは

成年後見制度とは、認知症を発症したり知的障害があったりして判断能力が十分でない人が不利益を被らないようにサポートする制度です。

選任された成年後見人が、本人に代わって財産の管理や契約時の支援などを行います。

成年後見人は、代理人では行えない銀行手続きや遺産分割などが可能です。

また、財産管理のみならず、施設入所の契約や、入院の手続きなどの身上監護も本人に代わって行えます。

成年後見制度は2種類に分けられ、「法定後見制度」と「任意後見制度」があります。

以下では、それぞれの制度について解説します。

法定後見制度

法定後見制度とは、家庭裁判所によって後見人を選任し、財産の管理や契約のサポートなどを行うものです。

法定後見制度の場合、多くは金融機関の手続きや相続など、本人による契約行為や手続きが必要にも関わらず、認知症などによって判断能力が不十分である場合に裁判所に申し立てを行い、後見人を選任してもらいます。

後見人には、弁護士や司法書士など第三者が専任されるケースが多くなります。

それまで本人と面識のない第三者が財産管理を行うことになるため、本人の意思や希望などを反映することが難しくなっています。

任意後見制度

任意後見制度とは、本人が後見人を指名して契約するものです。

本人に十分な判断能力があるときに、家族、もしくは弁護士、司法書士などの信頼できる人を後見人に指名して、将来的に委任することになる資産の管理方法や本人の生活に関しての内容を定めます。

その後、本人の判断能力が不十分になった場合、後見人が取り決めに従って生活や財産管理のサポートを行います。

後見契約がスタートすると、後見人は家庭裁判所が指定した監督人に後見人の業務を報告する義務が生じます。

成年後見制度のメリット

成年後見制度の最大のメリットは、被後見人の財産が守られることです。

被後見人の不利益になるような契約を防げる、万が一被後見人が不利な契約をしても後から解消できるなど、被後見人の財産が不当に使われることを防げます。

また任意後見制度を使って家族を後見人にしておけば、家族信託ほどの柔軟性はないものの、ある程度の意志を尊重した財産管理ができます。

さらに、財産管理以外に介護サービスの契約などの被後見人単独では難しい手続きを代理で行えるなどのメリットもあります。

成年後見制度のデメリット

成年後見制度では、後見人に対してさまざまな義務が課されます。

被後見人の心身と生活に配慮しながら財産管理を行うこと、後見人の業務を定期的に監督人などに報告することといった義務があり、手間がかかります。

また、後見人をつけるための申し立てには費用がかかり、本人が亡くなるまで後見人や監督人に対する報酬も必要になるなど、継続的な費用負担が必要です。

認知症対策にもなる家族信託を契約するメリット

認知症対策としても注目されている家族信託ですが、どのようなメリットがあるのでしょうか。

判断能力を失っても資産が凍結されない

判断能力が失われてしまうと、本人の意思で預金の引き出しや不動産の売買といった財産の管理ができなくなってしまいます。

その場合、資産が凍結され、家族であっても財産を動かすことができません。

しかし、家族信託の契約をしていた場合は、家族が資産を預かっている形になるため資産が凍結されず、財産の管理や運用、処分などが可能です。

すぐに財産管理を始められる

家族信託の場合、契約したその日から財産管理を始められます。

成年後見制度では、家庭裁判所への申し立てから必要書類の準備、実際に後見人が選任されるまでに数か月はかかり、その間財産管理ができません。

一方、家族信託の効力は信託契約が結ばれた時点から発生するため、認知症などで判断能力が失われても途切れずに財産管理が行えます。

相続税対策を継続できる

例えば相続対策として、高齢の親が所有する土地に銀行からローンを借りてアパート建設を検討する場合、実行まで数年かがりになることも多くなります。

万が一建設中に親が倒れたり、認知症になってしまったりしては計画が途中でストップしてしまいます。

家族信託で子どもを受託者にしておけば、親の健康状態を気にせずに相続対策を継続できます。

家庭裁判所とのやりとりがない

後見制度と違い家族信託では、家庭裁判所への定期的な報告、不動産処分時の許可などを得る必要がなく、財産管理に手間がかかりません。

長期間、親の財産を管理することになった場合、煩雑なやり取りがあると負担が大きいでしょう。

家族信託では、家庭裁判所との不慣れな手続きやり取りが少なく、負担を軽減しながら財産管理が行えます。

不動産売買や株式投資など自由に財産管理ができる

家族信託では、柔軟な財産管理が可能です。

契約時に定めている信託目的の範囲内であれば、財産管理を自由に行え、資産の組み換えが可能です。

そのため、積極的に運用してほしい場合、契約時にそのように定めておけば、株式や投資信託などを使った資産運用や不動産の購入、買い替えなども可能です。成年後見制度では必要最低限の管理しか行えないため、柔軟性を求める場合は家族信託が向いています。

二次相続以降の対策も可能になる

被相続人の財産の分け方を指定するのが遺言です。

つまり遺言では一次相続についてしか触れることができません。

一方、家族信託は、受益者を代々にわたって指定して契約することもできるため、二次相続以降の対策としても有効です。

遺言書よりも優先される

家族信託、遺言書ともに、財産をスムーズに承継するための制度です。

もし、家族信託の契約と遺言書の内容が食い違ってしまった場合は、家族信託が優先されます。

遺言は民法(一般法)、家族信託は信託法(特別法)に基づきます。

法律によると、「一般法よりも特別法が優先される」となっており、万が一内容が食い違っていても家族信託が優先されるのです。

毎月かかる費用はない

成年後見制度では、司法書士や弁護士といった専門家が成年後見人に選ばれた場合や、家族が後見人になった場合の監督人に対する報酬が毎月発生するため、ランニングコストがかさんでしまいます。

一方、家族信託は基本的に家族間で行われる財産管理であるため、ほとんどの場合は無報酬です。

そのため、認知症で長期間財産管理を行うといった場合の費用の心配がいりません。

自分に合った保険・資産運用を検討中の方はこちら

無料でプロに相談する

家族信託にはデメリットもある

家族信託には多くのメリットがありますが、デメリットもあります。以下では、5つのデメリットを解説します。

家族信託の専門家が少ない

家族信託は比較的新しい手法であり、専門家が少ないというデメリットがあります。

司法書士や弁護士などの専門家であれば誰でもよいと考える人もいるかもしれませんが、それぞれに得意・不得意や経験の有無などがあります。

家族信託は新しい手法であるため、精通している専門家が少なく、相談できる人が限られてしまう場合も多いようです。

初期費用が大きくかかる

家族信託は、財産管理自体は家族が行うため報酬が発生しないケースがほとんどで、運用するランニングコストはありません。

しかし、信託契約を結ぶ際の初期費用が高めで、後見制度と比較すると多くかかってしまいます。

前述したように、コンサルティング料や信託契約書の作成料などが必要になるため、目安として約50万円以上かかってしまうケースが多いでしょう。

受託者が長く拘束されることもある

家族信託で、一次相続だけでなく二次相続まで指定するケースもあります。

このように、二世代後にまでわたる家族信託の場合には、長期間当事者を拘束するリスクがあるため注意しましょう。

委託者が亡くなった後に、受託者を取り巻く環境や財産などに変化が起こり、将来的にトラブルになるリスクもあります。

財産管理に限定される

財産目録を作ってすべての財産を網羅する成年後見制度と違い、個別に資産を指定して契約を結ぶのが家族信託です。

そのため、信託した財産以外については、凍結のおそれがあります。また、家族信託は財産管理については有効な手段となりますが、介護施設への入所手続きなど身上監護についてはふれることができません

受託者の権限が強い

家族信託では信託財産の管理は受託者の意向に左右されるため、他の兄弟姉妹との間に不公平感が生まれる可能性があります。

また、裁判所などによる公的な機関の監視がないため、受益者以外の兄弟姉妹から「親の財産を正しく管理してくれているのか」といった不信感が生まれやすく、親族間のトラブルに発展することがあります。

家族信託を活用した認知症対策の例

家族信託はどのように活用すればよいのでしょうか。以下では、家族信託を活用した認知症対策、事業承継などの例を紹介します。

認知症による資産凍結リスクを避ける

家族関係

・父 75歳

・長男 49歳

・長女 45歳

資産状況

・預貯金 500万円

・自宅不動産 5,000万円

父親の年齢を考えると認知症や病気による判断能力低下の可能性があり、資産凍結のリスクがあるという問題がありました。

そこで、父親を委託者、長男を受託者として家族信託を契約します。

これにより、認知症を発症した場合でも資産凍結されず自宅の売却が可能で、高齢者施設費など介護費用が捻出しやすくなります。

また、父親の死後は契約に基づいて、兄妹で財産分配が可能です。

不動産オーナーや会社経営事業を承継する

家族関係

・父 72歳

・母 70歳

・長男 50歳

資産状況

・都内にマンション2棟

・預貯金 2,000万円

父親は都内でマンション2棟を持っており管理をしていましたが、高齢でマンション管理が負担となり、長男に引き継いでほしいと考えていました。

そこで、父親を委託者、長男を受託者、父親と母親を受益者として家族信託の契約をします。これにより、マンションの名義が長男となり、家賃収入や経費の管理などを任せられるため、父親の負担が減少します。

障害を持った子どもを守る

家族関係

・父 76歳

・母 77歳

・長女 50歳

・長男 48歳

資産状況

・自宅不動産 4,200万円

・預貯金 700万円

父親と母親は、自分たちの死後に障害のある長女のために財産を使いたいと考えていました。

そこで、父親を委託者、長男を受託者、受益者を父親→母親→長女と指定して、家族信託の契約をします。

不動産や預貯金の名義は長男とし、その財産を生活のために使う権利を父親、母親、長女とすることで、父親が認知症になったり亡くなったりしても、長女の生活を守ることができます。

認知症対策で家族信託をする際の手順

認知症対策として家族信託を活用したい場合には、しっかりと手順を踏みましょう。

ここでは、家族信託を活用する際の流れを解説します。

判断能力が落ちる前に専門家へ相談する

家族信託の契約をする際には、専門家へ相談しましょう。

認知症で判断力が落ちてしまうと、契約できなくなるため、健康なうちに家族信託に精通している専門家、たとえば司法書士や弁護士などに相談します。

契約前から契約後までの相談、委託者と受託者、受益者の割り振り、死後の相続先などについてアドバイスしてもらえます。

家族信託を行う目的や契約内容を決める

家族信託の契約時には、何のために家族信託を行うのか、目的を明確にしておきましょう。

たとえば、認知症による資産凍結を防ぎたい、事業継承したい、自分の死後に障害のある子どもの生活を守りたいなど、目的をはっきりさせます。

目的を実現させるためにどのような契約内容が必要なのかを、専門家や家族と話し合いましょう。

信託契約書を作る

信託契約の内容が決定したら、内容を文書として起こします。契約時には「信託契約書」を作成することになりますが、誤解や間違いが起こらないように、文章は簡潔かつ明瞭に表現しましょう。

一般的な契約書のひな型はインターネット上に多く公開されているため、それらを利用しても構いません。

信託契約書を公正証書化する

信託契約書は、「公正証書」で作成するとよいでしょう。

公正証書とは、法務大臣に任命された公証人が作成する公文書です。

公正証書は、公証人によって文章の確認がされるため誤表記や誤字などがありません。

また、公証人により当事者間の意思確認が行われ後日トラブルになりにくい、万が一紛失しても再発行が可能といったメリットがあります。

信託する財産の名義変更をする

不動産などの名義のある財産を保有している場合には、委託者から受託者に名義変更する必要があります。

契約締結後、できるだけ早く不動産の名義変更手続きを行いましょう。

名義変更は、不動産の所在地を管轄している法務局で行います。

法務局の管轄についてはホームページに記載されているため、確認しておきましょう。

信託専用の口座を作りお金を移す

現金を信託する契約を締結する場合には、契約締結後すみやかに「信託専用の口座」に現金を映しましょう。

預金口座を信託することはできないため、預貯金について信託したい場合は、新たに信託専用の口座を用意して送金する必要があります。

受託者は、自分の財産と信託された財産をしっかり分けて管理しなければいけません。

家族信託が向いている人

家族信託は特にどのような人に向いているのでしょうか。ここでは、家族信託が向いている人の特徴を解説します。

第三者に財産を任せたくない

家族だけで財産管理を行いたい人には家族信託が向いています。

何の対策も取らないまま認知症や病気などで判断能力を失ってしまうと、法定後見制度で家庭裁判所の監督下に置かれることになります。

そのため、財産管理を行うにあたり家庭裁判所の許可が必要、定期的な報告が必要など、家族だけで自由に管理することができません。

また、司法書士や弁護士などが後見人として選任された場合報酬が発生することもあるため、ランニングコストを抑えたい場合も家族信託がおすすめです。

先祖代々の資産がある

多くの資産を保有している人や、先祖代々受け継いでいる土地などの不動産を保有している人にも、家族信託は向いています。

対策を取っていない場合、認知症などになってしまっても後見人の選任まで時間がかかり、スムーズな資産、不動産の管理ができません。

しかし、家族信託であれば契約締結後すぐに効力を発揮するため、認知症発症後も切れ目なく資産の管理や運用などが行えます。

二次相続についても指定できる点は遺言にはない機能です。

子どもがいない夫婦に夫→妻の順に相続が起きた場合、妻が夫の財産を一旦相続しても、妻の死後、夫側の実家の資産が妻側の親族に流れてしまうことを防ぐなど、資産継承の道筋が立てられます。

障害のある子どもがいる

障害のある子どもがいる人にも家族信託はおすすめです。

親を委託者、障害のある子どもを受益者、他の子どもや親族などを受託者とすることで、財産から得られる利益を手に入れることができ、生活に困ることがありません。

また、親の死後、障害のある子どもが財産を相続しても財産を上手く活用できない、騙されてしまうなどの心配がある場合も、あらかじめ家族信託を契約しておくと安心です。

収益物件を所有している

賃貸物件や商業ビル、駐車場といった収益が出る物件を所有している人にも家族信託は向いています。

収益物件を所有している場合、賃貸借契約やリフォーム工事の契約、貸借人とのトラブルや建替えの際の契約など所有者の判断が必要になる事柄が多くなります。

家族信託を行っておけば所有者が認知症などで判断能力が低下してしまっても、受託者となる子どもや親族が適切な管理をできるため、スムーズな収益物件の運用が可能です。

認知症対策で家族信託を行う際にはプロのアドバイスを

家族信託は、比較的新しい制度です。そのため、専門知識のあるプロに依頼してアドバイスをもらったほうが安心です。

家族信託の契約書作成や契約前のアドバイス、内容の相談、家族信託が実行された後のサポートも可能なためプロに依頼するとよいでしょう。

まとめ

認知症などで判断能力が低下した場合、通常は資産凍結されてしまいますが、成年後見制度や家族信託の手続きを行っておけば資産凍結されずスムーズな資産管理が可能です。

成年後見制度、家族信託どちらにもメリット・デメリットがあり、一概にどちらが優れているとはいえません。

専門家と一緒にニーズを整理しながら自分達にあった使い方を検討できると安心です。

GAIAは2006 年の創業以来、資産運用の伴走に留まらず、ライフプラン全般に関わる相談を受けているお金の専門家です。

税理士、司法書士など各専門分野のプロフェッショナルとも連携し、複雑なお金の課題を解決するお手伝いをしています。

経験豊富なファイナンシャル・アドバイザーが多く在籍し、お客さまの夢や希望を叶えるための資産運用をサポートしています。

とくに、プライベートFPコースでは資産運用のみならず、相続のご相談も可能です。

ぜひ一度お問い合わせください。

【監修者】

GAIA株式会社

IFA事業部 プライペートFP

新屋 真摘

初回のご相談は無料です。対面でもオンラインでも、ぜひお気軽にご相談ください。

GAIAについて

GAIAでは、経験豊富なアドバイザーが多数在籍しており、難しい金融業界の専門用語も分かりやすく、丁寧にご案内しております。

GAIAは「会社の利益よりお客様の利益を優先します」を信念とし、お客様の資産残高が増えることが自社の収益につながる透明性が高いフィーベースのビジネスモデルを実現しています。

お客様と同じ方向を向いて、お一人おひとりの資産運用の目的を明確にしながら長期的な資産運用を伴走いたします。

どんな疑問やご不安でも、まずはお気軽にご相談ください。